El desempeño de los Fondos Comunes de Inversión (FCIs) resalta su versatilidad y capacidad para optimizar carteras y combinan instrumentos de corto y mediano plazo con estrategias diversificadas que se ajustan a las condiciones del mercado.

La industria de Fondos Comunes de Inversión (FCIs) desempeñó un rol fundamental en los últimos meses y se consolida, no solo como un vehículo clave para la regularización de activos, sino también como uno de los principales destinos del capital exteriorizado a través del blanqueo. En este escenario, las casas de bolsa facilitaron la incorporación de nuevos fondos al mercado, como un modo de canalizar el flujo hacia estos instrumentos, entre los que destacan los “money markets” en dólares.

Además, los expertos coinciden en que los inversores buscaron, en ese momento, opciones que garantizaran una renta fija segura, adaptada al perfil de cada cliente y a sus objetivos. En este escenario, los FCIs se consolidaron como vehículos versátiles para optimizar la gestión patrimonial, que combinan flexibilidad, seguridad y eficiencia en un entorno económico complejo.Informate más

Desde la industria, señalan que los FCIs se mantienen sólidos y exponen señales claras de la economía “post blanqueo”. Y es que, por un lado, el apetito por los fondos en pesos se mantiene firme, con el foco puesto en el segmento de “Cash Management”, es decir, el manejo de la liquidez. También indican que el blanqueo le dio mucho dinamismo al segmento dólar dentro de esos instrumentos. Con los “money market” en moneda dura y sin volatilidad, pero con inyección de bastante volumen. Un claro ejemplo es el MegaQM Liquidez Dólar, que ya administra cerca de u$s150 millones y se lanzó en junio.

FCIs: las tendencias de los inversores

Rodrigo Benítez, economista jefe de MegaQM, indica en diálogo con Ámbito que, ante tal volumen operado, identificaron algunas otras necesidades del mercado, como la de instrumentos “un poco más largos, de baja volatilidad y que ofrezcan un rendimiento mayor”. Así fue que se puso en marcha un nuevo jugador de la industria en dólares: el FCI de Renta Global, que invierte en activos que operan en billete verde en el mercado local con una “duration” que busca ubicarse debajo de un año, para que el producto tenga una baja volatilidad.

Según comenta Benítez, dicho fondo está compuesto de algunas Obligaciones Negociables (ONs) locales de corto plazo o con un período residual bajo, plazos fijos en dólares y Bopreales. Esto le asegura al FCI un piso de rendimiento y alta liquidez y se encuentra operativo ya en más de 90 Agentes de Liquidación y Compensación (Alycs).

Los favoritos: fondos de Lecaps

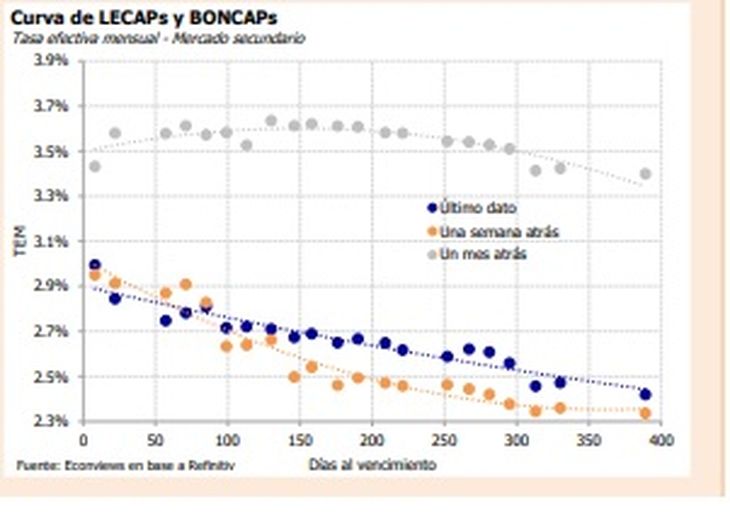

Benítez analiza que de cara a finde año las oportunidades que ofrece el mercado vienen por el lado de los fondos de Lecaps, los cuales permiten invertir en activos de tasa fija y aprovechar la tendencia de expectativas inflacionarias decrecientes. “Esto ha dado muy buenos resultados en las últimas semanas, porque la baja de tasas por parte del Banco Central (BCRA), que se hizo extensiva al resto del mercado, generó una fuerte compresión (y ganancia) en esos activos”, dice.

Por su parte, Matias Rossi, portfolio manager de Invertir en Bolsa – IEB Fondos, comenta en diálogo con este medio y en línea con Benítez, que, en la última semana, se mantuvo el flujo de suscripciones en los fondos de Lecaps T+0 (rescate inmediato) y también en los fondos T+1 (24 horas) de tasa fija.

Según explica el estratega, esto se debe a que, si bien los instrumentos de tasa fija extendieron la corrección (Lecaps y, sobre todo, Boncaps, que son más largos), el tipo de cambio se mantiene estable y con nulo movimiento. “Incluso llegó a recortar un 2% la semana pasada”, comenta.

Fuente: Econviews.

Esto derivó en que los instrumentos favoritos por parte de los inversores sean los de tasa fija, incluso por sobre el CER, ya que, si bien los datos de alta frecuencia de inflación anticipan un rebote en lo que va de noviembre (lo que empujó la corrección en las tasas de las Lecaps), y Boncaps, el mercado se mantiene optimista con el plan del Gobierno y confía en el control de la inflación hacia adelante.

Y, como bien analiza Rossi, este miércoles hay licitación del Ministerio de Economía y dentro de la canasta ofreció CER y tasa fija. Allí, el estratega destaca el Boncap a febrero de 2026, donde cree que van a estar puestas las miradas de los diferentes agentes del mercado, un instrumento en el que será “clave la tasa de corte para la posterior corrección del resto de la curva”.

A modo de conclusión, Rossi desliza que proyecta un diciembre estable en cuanto al tipo de cambio financiero, lo que todavía da lugar al “carry trade” en pesos. Esto, a pesar de que los “spreads” son cada vez más chicos y pareciera que cada vez las tasas resultan menos atractivas.

FCIs: la estrategia

Benítez recomienda entonces el Quinquela Balanceado, que es un fondo que invierte en el tramo más corto de la curva de Lecaps y busca devengamiento de tasa con baja volatilidad. Asegura que al pagar rescates en el día, es óptimo para la liquidez de corto plazo. Y, para los inversores que disponen de los pesos por un horizonte más largo, ofrece el MegaQM Ahorro, que es un fondo tradicional de T+1, es decir, que invierte en tasa fija y liquida a las 24 hrs. En ese caso, lo que se busca es permanecer más tiempo y capturar una eventual nueva baja de la tasa de interés.

En tanto, desde Adcap Grupo Financiero, se propone una estrategia diversificada y adaptada a las condiciones del mercado actual, con foco en los siguientes fondos:

- FCI Adcap Cobertura: se implementa una estrategia orientada al mediano y largo plazo, con la expectativa de una normalización de la curva de rendimientos y de la nominalidad. Este enfoque busca aprovechar las oportunidades que surgirán a medida que los mercados ajusten sus parámetros tras las condiciones extraordinarias recientes.

- FCI Adcap Lecaps (Balanceado XVI): En este fondo, la estrategia se centra en el tramo corto de la curva, motivada por los altos niveles que reflejan los indicadores de inflación de alta frecuencia. Este posicionamiento está diseñado para capturar rendimientos ajustados a la coyuntura inflacionaria, manteniendo un perfil conservador y eficiente.

- FCI Adcap Acciones: El rendimiento del fondo de acciones ha sido destacable, con un retorno mensual (MTM) del 19,5%, gracias a las posiciones estratégicas en sectores como energía y servicios públicos (utilities). Estos sectores mostraron un desempeño sobresaliente y son aún una apuesta sólida dentro del portafolio.

Así, con un diciembre proyectado como estable en términos de tipo de cambio y con tasas que aún generan oportunidades atractivas, los FCIs se mantienen como un instrumento sólido para optimizar las carteras, al captar lo mejor de las tendencias como el “carry trade” en pesos y los instrumentos de tasa fija.